Die SCHUFA ist eine Auskunftei, an die sich Unternehmen und Privatpersonen wenden können, wenn sie Informationen über das bisherige Zahlungsverhalten ihrer Geschäftspartner benötigen. In der Auskunftei sind alle Transaktionen der Bürgerinnen und Bürger gespeichert. Diese Daten sind wichtig, denn wer einen schlechten SCHUFA-Score hat, bekommt Probleme, wenn er einen Kredit aufnehmen, eine Wohnung mieten oder einen Handyvertrag abschließen will. Der folgende Artikel stellt die SCHUFA vor und erklärt, was die einzelnen Einträge bedeuten und wie sie zustande kommen.

Wissenswertes über die SCHUFA

Der Name SCHUFA steht für „Schutzgemeinschaft für allgemeine Kreditsicherung“. Ihre Hauptaufgabe ist es, die Kreditwürdigkeit von Verbrauchern zu ermitteln und diese Informationen an Geschäftspartner weiterzugeben. Dadurch sinkt die Wahrscheinlichkeit von Zahlungsausfällen. Wer Rechnungen nicht pünktlich bezahlt, häufig Kredite in Anspruch nimmt und viele Kreditkarten nutzt, hat einen negativen Einfluss auf den SCHUFA-Score. Wer seinen Score verbessern will, sollte darauf achten, sich im Geschäftsleben möglichst wenig zu verschulden und alle Außenstände umgehend zu begleichen. Jeder Bürger hat das Recht, einmal im Jahr eine Selbstauskunft bei der SCHUFA einzuholen. Damit kann man die eigenen Daten überprüfen und im Zweifelsfall Widerspruch einlegen. Falsche Angaben muss die SCHUFA unverzüglich aus dem System löschen.

Die SCHUFA macht das Leben schwer oder leicht

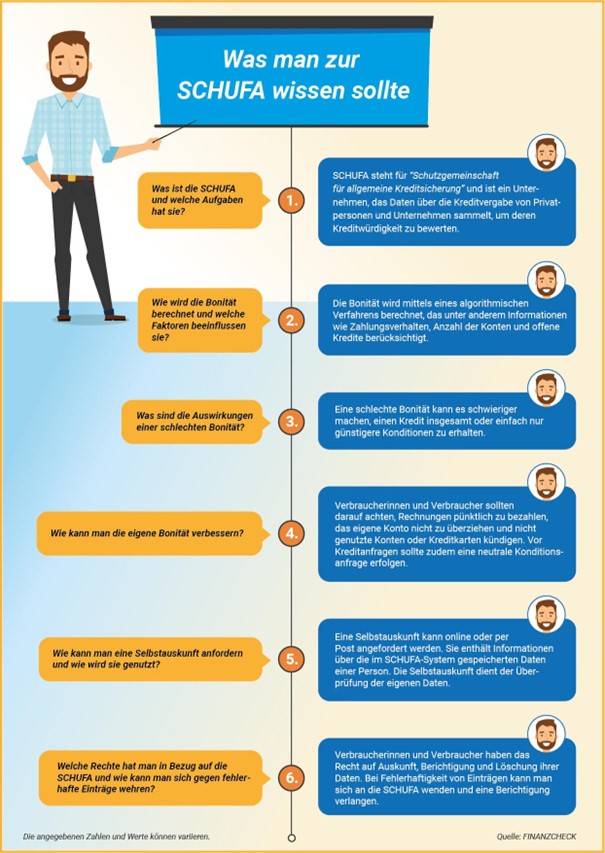

Viele Verbraucherinnen und Verbraucher wissen wenig oder gar nichts über die SCHUFA. Das ist aber falsch, denn wer diese Daten nicht genau kennt, läuft Gefahr, in seiner wirtschaftlichen Handlungsfähigkeit stark eingeschränkt zu werden. In der folgenden Grafik sind die wichtigsten Daten noch einmal übersichtlich und leicht verständlich zusammengefasst. Jeder Verbraucher muss sich mit seinem eigenen SCHUFA-Score auseinandersetzen. Nur so kann er verhindern, dass sich die Daten negativ auf sein Leben auswirken. Auch wenn ein negativer Eintrag das Leben erschweren kann, gibt es noch Möglichkeiten. Wer zum Beispiel wegen der SCHUFA keinen Kredit mehr bekommt, muss auf einen Kredit ohne SCHUFA ausweichen. Diese sind zwar etwas teurer, ermöglichen aber dennoch größere Anschaffungen.

Über den eigenen Basisscore informieren

Da Bürgerinnen und Bürger über ihre bei der SCHUFA gespeicherten Daten Bescheid wissen müssen, haben sie die Möglichkeit, einmal jährlich eine kostenlose Selbstauskunft bei der SCHUFA zu beantragen. Nach Artikel 15 der DSGVO darf die SCHUFA diese Informationen nicht unter Verschluss halten. Interessenten besuchen die Internetseite der SCHUFA und fordern dort eine kostenlose Selbstauskunft an. Diese wird innerhalb von 14 Tagen per Post zugestellt. Wer allerdings morgen schon eine Wohnungsbesichtigung hat, benötigt die Daten schneller. In diesem Fall kann der Verbraucher die Daten kostenpflichtig online abrufen. Außerdem gibt es ein Abonnement. Hier zahlt der Kunde monatlich einen bestimmten Betrag und hat immer tagesaktuellen Zugriff auf seine Daten.

Der Basisscore der SCHUFA-Auskunft

Die SCHUFA-Auskunft besteht aus drei Seiten. Auf der ersten Seite stehen die persönlichen Daten und die Wohnorte. Diese Daten sind selbsterklärend und müssen nicht weiter erläutert werden. Ist der Verbraucher häufiger umgezogen, werden hier alle gespeicherten Wohnorte aufgeführt. Interessant ist die zweite Seite, denn hier findet sich eine Liste aller Unternehmen, die Daten bei der SCHUFA angefragt haben. Meist handelt es sich dabei um Unternehmen, bei denen man längerfristige Verträge abgeschlossen hat. Auch bei der Eröffnung eines Bankkontos wird in der Regel eine Abfrage bei der SCHUFA durchgeführt. Der wichtigste Wert ist der Basisscore. Liegt dieser über 97,5 Prozent, bedeutet dies, dass ein sehr geringes Risiko besteht, dass ein Geschäftspartner zahlungsunfähig wird. Es handelt sich also um eine Wahrscheinlichkeit. Theoretisch ist der höchste Wert 100, der aber nie erreicht wird, da immer ein kleines Restrisiko bleibt, schließlich könnte der Kreditnehmer ja sterben. Liegt der Basisscore zwischen 95 und 97,5 Prozent, ist das Risiko gering, bei 90 bis 95 Prozent steigt das Kreditrisiko bereits an. Bei einem Basisscore zwischen 50 und 80 Prozent ist das Ausfallrisiko für einen Geschäftspartner stark erhöht. Bei einem Basisscore unter 50 ist eine Kreditaufnahme oder ein anderes Geldgeschäft kaum mehr möglich.

Wie die SCHUFA den Basisscore genau berechnet, ist ein Geheimnis, denn die Auskunftei ist nicht verpflichtet, darüber zu informieren. Allerdings gibt es immer wieder Hinweise, worauf man achten sollte, damit der Score nicht sinkt. Folgende Daten können für den SCHUFA-Score von Interesse sein:

- Bürgschaften

- Alter

- Kreditraten

- angemahnte Rechnungen

- Leasingverträge

- Kreditkartenverträge

- Handy-Verträge

- Girokonten

Diese Aufzählung erhebt keinen Anspruch auf Vollständigkeit. Es ist nicht auszuschließen, dass auch andere Daten eine Rolle spielen, wie zum Beispiel der Familienstand, der Arbeitgeber oder auch die Religionszugehörigkeit. Gelegentlich wird auch berichtet, dass der Wohnort eine Rolle spielt. Wie stark sich das auswirkt, lässt sich aber nicht genau sagen.

Einen Eintrag bei der SCHUFA löschen lassen

Neben dem Basisscore auf Seite zwei der Auskunft ist Seite drei interessant. Hier sind alle Unternehmen aufgeführt, die kreditrelevante Informationen an die SCHUFA übermittelt haben. Diese sollten genau geprüft werden. Immer wieder kommt es vor, dass die Daten nicht stimmen. Dies geschieht häufig bei Namensgleichheit. In diesem Fall muss sofort ein Brief an die SCHUFA geschrieben werden, um den Fehler aufzuklären. Ist der Einspruch berechtigt, löscht die SCHUFA den Eintrag.

Viele Menschen haben Angst vor einem negativen SCHUFA-Eintrag, der oft von Inkassounternehmen angedroht wird. Doch niemand muss befürchten, einen negativen SCHUFA-Eintrag zu bekommen, nur weil eine Rechnung nicht sofort bezahlt wird. Anders sieht es aus, wenn ein gerichtliches Mahnverfahren eingeleitet wird. Das kann einen negativen SCHUFA-Eintrag zur Folge haben, der mehrere Jahre nicht gelöscht wird und dem Verbraucher den Weg zu einem normalen Kredit oder einem günstigen Handyvertrag erschwert.

Was bedeutet der Branchenscore?

Neben dem individuellen Score gibt es auch einen Score für verschiedene Branchen. Denn eine Bank schätzt die Wahrscheinlichkeit eines Zahlungsausfalls anders ein als ein Telekommunikationsunternehmen. In der Regel gibt es hier keine Überraschungen. Wer eine gute Bonität hat, hat in allen Scores ein geringes Risiko. Bei einem negativen Eintrag hingegen ist das Risiko in allen Bereichen höher.

Leben mit einem schlechten SCHUFA-Score?

Eine Wohnung zu finden, einen Handyvertrag abzuschließen oder einen Kredit zu bekommen, ist mit einem negativen SCHUFA-Score zwar schwierig, aber keineswegs unmöglich. Wer eine neue Wohnung sucht, kann den potenziellen Vermieter auch durch seine Persönlichkeit und eine positive Auskunft des bisherigen Vermieters überzeugen. Falls man keinen Handyvertrag bekommt, kann man sich ein günstigeres, eventuell gebrauchtes Handy kaufen und alles auf einmal bezahlen. Außerdem gibt es gute Prepaid-Angebote, bei denen die SCHUFA keine Rolle spielt. Bei Problemen mit der Kreditaufnahme empfiehlt sich ein Kredit aus dem Ausland, der ohne SCHUFA angeboten wird.

Fazit

Der SCHUFA-Score spielt im Geschäftsleben eine wichtige Rolle, denn er gibt zuverlässig Auskunft über die Kreditwürdigkeit des Geschäftspartners. Damit dies nicht zum Problem wird, ist es wichtig, den SCHUFA-Score genau zu kennen. Fällt er schlecht aus, muss man entsprechende Maßnahmen ergreifen, um trotzdem eine Wohnung zu bekommen, einen Kreditvertrag abzuschließen oder ein Handy zu nutzen. So ist auch mit einem negativen SCHUFA-Eintrag eine kleine oder längere Reise möglich.